Le rapport de l’USDA, paru le vendredi 9 octobre, n’a pas suscité d’émoi. L’institut américain a transcrit ce que tous les experts avaient déjà appris par d’autres canaux d’information, à savoir : la Russie engrange 83 Mt de blé et non pas 78 Mt, comme le département de l’Agriculture américain le mentionnait encore le mois précédent.

Toutefois, les 5 Mt de blé supplémentaires (83 Mt – 78 Mt) sont compensées par les baisses de 1,5 Mt et de 0,5 Mt des productions de blé ukrainienne (25,5 Mt) et argentine (19 Mt). Par ailleurs, la Russie stockerait 2,5 Mt de blé dans le but de sécuriser l’approvisionnement de son marché à la fin de la campagne.

La force de frappe de la Russie à l’export

En ayant dorénavant la capacité d’expédier jusqu’à 39 Mt de blé durant la campagne, la Russie dispose d’une véritable force commerciale, qui lui permet de suppléer les pays exportateurs défaillants. Citons, par exemple, la France vis-à-vis de l’Algérie. Celle-ci a relevé le seuil de dégâts causés par les insectes à hauteur de 0,5 % du blé importé pour ouvrir son marché au blé russe. Deux appels d’offres viennent d’être lancés.

La Russie, l’Ukraine et le Kazakhstan piloteront un tiers du commerce mondial de blé (63 Mt sur les 189 Mt exportables). Mais la production russe de blé revue à la hausse ne modifiera pas le volume des échanges commerciaux.

En conséquence, les pays exportateurs majeurs de blé finiraient la campagne avec des stocks de report de 126 Mt, soit moins d’un quart de leur production. En revanche, l’Inde et, surtout, la Chine ont entrepris une nouvelle opération de stockage. Ces pays portent, à eux deux, la hausse mondiale de 22 Mt des stocks de blé attendue d’ici juin 2021. L’ex-empire du Milieu disposerait alors de 164 Mt, soit l’équivalent de 120 % de sa production annuelle. Troisième pays importateur de blé après l’Égypte (13 Mt) et l’Indonésie (10,8 Mt), la Chine achètera 7,5 Mt de grains pour le stocker !

Sur les places de marché, les opérateurs avaient déjà intégré une production de blé russe supérieure à 80 Mt. Le chiffre de 87 Mt est même parfois avancé !

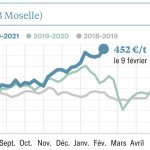

Ces quinze derniers jours, la hausse du cours de la tonne de blé à Rouen est motivée par différents facteurs climatiques persistants, déjà évoqués les semaines précédentes, auxquels de nouveaux se sont ajoutés. Le seuil de 200 €/t a même été franchi jusqu’à la parution du dernier rapport de l’USDA.

La sécheresse perdure en Russie. Le prochain bulletin JRC Mars de l’Union européenne fera le point dans quelques jours.

Par ailleurs, la campagne de commercialisation russe pourrait être plus compliquée que prévu, car la production de blé observée est inégalement répartie, concentrée dans les régions du centre du pays et de la Volga, éloignées des ports. Aussi, les coûts d’acheminement seraient plus onéreux, accrus par l’interdiction des surpoids de camions et l’augmentation des tarifs du fobbing, selon France Export Céréales. Au total, ces surcoûts supérieurs à 10 €/t rendraient le blé russe moins compétitif.

Dans l’hémisphère Sud, le phénomène El Nina continuerait à sévir jusqu’en janvier 2021. En Argentine, France Export Céréales n’exclut pas une récolte de 16,5 Mt de grains au début de l’hiver.

Ce pays récolterait ainsi près de 3 Mt de grains en moins par rapport aux deux dernières années, alors que ses agriculteurs pourraient être tentés par l’export plutôt que par l’approvisionnement du marché intérieur. En effet, le cours du dollar américain est très avantageux par rapport au peso argentin.

En attendant, le Brésil, premier importateur de blé argentin, porte dorénavant son dévolu sur le blé australien, étasunien, et même russe. Cela alors que le pays escompte engranger 6,6 Mt de grains, soit 1,4 Mt de plus sur un an, réservé (réservés ?) à la consommation intérieure.