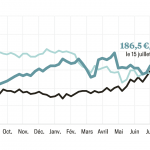

Quels pays approvisionneront-ils en 2022-2023 les marchés des grains ? Ces quatre dernières semaines, les prix des céréales ont évolué au gré des signaux envoyés depuis les grands bassins de production. À Rouen, le cours de la tonne de blé a atteint 437 € le 18 mai lorsque l’Inde a annoncé renoncer à une partie de ses exportations. Mais depuis une semaine, ces cours oscillent autour de 380 €. La proposition d’ouvrir un corridor maritime pour expédier la vingtaine de millions de tonnes de grains entreposée en Ukraine suscite beaucoup d’espoirs, même si les négociations sont dans l’impasse.

Dans le même temps, il y a urgence ! La prochaine récolte (46 Mt, toutes céréales confondues) sera engrangée dans quelques semaines. Et d’ici là, les silos devront être vidés et les agriculteurs avoir du matériel en état de marche.

L’enjeu de la prochaine campagne mondiale de céréales ne sera pas tant les quantités de grains récoltées et stockées, mais bien leur disponibilité. Or, selon l’USDA, 205 Mt de froment seront exportées en 2022-2023 – un record – car la demande mondiale de blé n’est pas élastique, tirée par une croissance démographique dynamique. Une partie de l’offre de grains pourrait néanmoins échapper aux lois du marché, alors que l’USDA annonce une production mondiale de blé de 773 Mt, déficitaire de 12,5 Mt.

La Russie s’apprêterait à produire 81 Mt de blé selon l’USDA (et même 83,5 Mt selon Ukragroconsulting), lui permettant d’en exporter 40 Mt. A cela s’ajoute le sort incertain réservé aux grains qui seront récoltés en Ukraine (21,5 Mt selon l’USDA). Car la population y aura-t-elle seulement accès pour se nourrir ? Et à quelles conditions la céréale disponible à l’export (11,4 Mt) sera-t-elle expédiée ?

Tous les Ukrainiens ont en mémoire la grande famine orchestrée par Staline au début des années 1930 pour les anéantir. Affamer la planète pour provoquer le chaos n’effraie pas le président Poutine !

Au cours de l’été, la Russie aura la main sur 20 % du commerce mondial du blé. En ajoutant les quantités de grains récoltées en Ukraine, jusqu’à 25 % du marché mondial du blé pourraient échapper à toute logique de marché. La Russie réajuste chaque semaine ses taxes à l’exportation (129,2 dollars par tonne pour le blé ; + 8 $ en une semaine). Et elle aura face à elle des pays très vulnérables. Non seulement parce que les prix excessifs des grains limitent leur capacités d’achats, mais aussi parce leur récolte est parfois mauvaise. Citons par exemple l’Irak, le Maroc et l’Iran contraints d’acheter 4 Mt de blé de plus que l’an passé. Par ailleurs, les principaux pays importateurs de la planète (Indonésie, Égypte, Algérie etc.) seront, comme lors de chaque campagne, aux achats. Mais les prix élevés du pétrole permettront à certains d’entre eux d’être moins regardants sur les prix.

Or, on s’attend à des récoltes « dans la moyenne » au sein de nombreux bassins de production, même si on pourra compter sur le retour du Canada sur la scène internationale (33 Mt ; +12 Mt sur un an). Aussi, des pays déstockeront pour exporter.

Dans l’Union européenne, l’USDA table, comme le mois passé, sur une production de blé de 136 Mt (130 Mt selon la Commission européenne), alors que, ces dernières semaines, les conditions de cultures se sont fortement dégradées en France, en Bulgarie et en Roumanie, notamment.

Pour le maïs, l’USDA anticipe une production mondiale équilibrée au prix d’une contraction de l’offre et de la demande de 30 Mt (1 185 Mt), mais aussi des échanges commerciaux (183 Mt ; – 6 Mt). Et là encore, qu’adviendra-t-il de la récolte ukrainienne de maïs, estimée à 25 Mt par l’USDA et aux 9 Mt potentiellement exportables (- 14 Mt sur un an !). L’équilibre peut très vite virer au déséquilibre !